Pasó el 2016, un año que podríamos considerarlo como “de transición” entre políticas de intervención y cierre de exportaciones y las actuales que apuntan al libre mercado y al regreso al mercado internacional. El cambio, significativo, generó expectativas en el sector de la producción que decidió retener hembras jóvenes (terneras y vaquillonas) y comenzar un proceso moderado de retorno a las recrías e incremento gradual del peso de faena.

Ambos temas, retención de hembras jóvenes e inicio de un proceso de recría que resta terneros tanto a la venta para invernada como gordos a la faena, tuvieron un efecto claro en la suba del costo de reposición, alejando el valor de la invernada respecto del precio del gordo con independencia del valor corriente de cada categoría. Este aspecto, sumado al sinceramiento del costo del alimento a partir de la quita del 100% de las retenciones al maíz y otros granos, afectó la rentabilidad de la invernada y particularmente del engorde a corral.

Entre tanto, las expectativas generadas por la vuelta al mercado mundial chocaron con la falta de competitividad exportadora, por escasez de materia prima (novillos) y altos incrementos de mano de obra y energía, que limitaron el crecimiento esperado. Todo ello enmarcado en un proceso de ordenamiento de la cadena que, para decirlo en palabras simples “estaba patas para arriba”.

Analicemos los cambios que se fueron produciendo y que nos permiten proyectar para el corto y mediano plazo:

Evolución de la faena (Oferta), de la producción real y de los cambios en el stock:

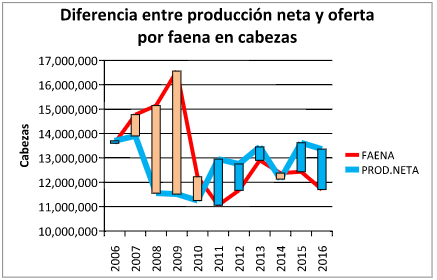

Como se observa en el siguiente gráfico, las diferencias entre la producción, que involucra las diferencias de inventario y la oferta que surge de las faenas muestran los ciclos marcados de liquidación con pérdida de 10 millones de cabezas (2007-2011) y de retención con recupero de cerca de 6 millones (2012-2016) dejando a la fecha una saldo neta de alrededor de 4 millones de cabezas perdidas en el stock en la última década.

Es importante tener en cuenta que estamos en pleno proceso de crecimiento, a un ritmo que supera los niveles de faena y permite predecir un incremento de oferta futura. El cálculo se realizó estimando un stock a marzo de este año cercano a los 53,8 millones de cabezas, con un crecimiento de 1,4 millones sobre el stock a marzo del 2016, un crecimiento de unos 300 mil terneros y el resto fundamentalmente en vaquillonas, vacas y algo de novillito.

La tendencia indica que el stock seguirá su proceso de crecimiento durante este año y derivará en mayor oferta de ganado a faena y carne disponible. La pregunta es cuándo y en qué cantidad.

Previsión de oferta de carne y destino para 2017 y 2018:

La Mesa de las Carnes ha previsto para este año un crecimiento de la oferta de carne vacuna de alrededor de 100 mil ton res con hueso más respecto del 2016 y que básicamente este “excedente” se volcará a la exportación. De este modo la oferta de carne vacuna al mercado interno será igual en volumen y menor por habitante/año debido al crecimiento de la población. El incremento previsto es bajo en función de la recuperación del stock porque se estima que se profundizará la retención de terneros machos y novillitos en recría para la recuperación de la oferta futura de novillos trazados, la categoría que fue desbastada en la última década.

Los fundamentos para esta estimación se basan en la decisión del Gobierno, apoyada por la mencionada Mesa, de implementar las medidas que permitan recuperar la competitividad exportadora, entre varias se destacan:

- La mejora de la competitividad de las empresas formales por control de la evasión impositiva (se puso en marcha el 1° de marzo), laboral/previsional e higiénica/sanitaria, sumada a controles comerciales con “cajas negras” y cámaras de video en palco de tipificación.

- La simplificación de la trazabilidad (todo ternero todo destino) y la recuperación de campos trazados caídos del sistema de exportación.

- La instrumentación de herramientas financieras para financiar recrías y engorde a corral con garantía sobre los propios animales.

- La implementación de reintegros a la exportación en niveles del 5,8% para canes enfriadas y 5,3% para congeladas.

- El ingreso de las carnes argentinas a mercados de alto valor (EEUU, Canadá y posteriormente México y Corea) sumado a la inminente negociación de un Tratado de Libre Comercio Mercosur-UE que se llevó a cabo en el pasado mes de marzo en Buenos Aires.

Para el 2018 las estimaciones prevén un incremento más significativo de la faena y la oferta total de carne vacuna, debido a la tendencia creciente del stock y al ciclo de oferta de ganado que estuvo en proceso de retención y alcanzó el objetivo en peso y terminación. Para dicho año se estima una oferta cercana a los 2,9/3 millones de Tn con un crecimiento significativo de las exportaciones que podrían ubicarse entre 150 y 180 mil Tn más que en el corriente año, absorbiendo buena parte del incremento de la oferta.

Comportamiento de los precios del gordo y de la invernada:

Los precios del ganado gordo para faena han comenzado un proceso de recuperación y suba efectiva desde mediados de febrero que a la fecha ha acumulado cerca de un 15% de incremento, generando un incentivo interesante a la hora de demandar terneros en plena zafra.

La suba de los precios del maiz permitirá mejorar la relación de conversión de grano en carne.

La exportación comenzará a ver mejoras en su competitividad, con bajos niveles de oferta de novillos trazados, mantendrá activa su demanda y sostendrá con su puja los precios de todas las categorías y sostendrá valores por categorías de exportación superiores a las destinadas al mercado interno.

El destete de marzo de este año posiblemente muestra incremento moderado en el número de terneros logrados. Con esa premisa y la mencionada retención de machos jóvenes para recrías, se estima que la oferta de terneros disponibles para la venta en el mercado no será mayor que la del año pasado.

En resumen se prevé mejoras en el valor del gordo que estuvo muy alicaído hasta el mes de febrero y la invernada sostendrá altos costos de reposición. Los novillos (y las vacas gordas) con trazabilidad UE, a partir de mediados de año, mantendrán diferencias a su favor respecto de similares de consumo.

¿Qué hacer frente a este escenario?

Es muy difícil dar una recomendación de carácter general cuando cada productor, cada planteo de producción y recursos en cada campo representan “un mundo en sí mismo”. Sin embargo, con carácter muy general, diría que la recría en campos de cría para su eventual venta como novillitos (ahora todos con potencial trazabilidad UE) y la recría previa al encierre y terminación a corral, aparecen como las mejores oportunidades para generar rentas adicionales a los planteos clásicos. Es algo que quienes lo han desarrollado han comprobado como incrementa la productividad y, sobre todo la rentabilidad de los planteos ganaderos, en cualquiera de los dos extremos del proceso. La posibilidad de que la exportación comience a despegar durante este año es alta y con ello la valorización no solo de los novillos trazados para exportación UE sino también como derivado, de los novillitos recriados y trazados para ser vendidos y engordados para ese destino.