Como hemos comentado en notas anteriores, la actividad agropecuaria, y por lo tanto, los productores agrícolas están expuestos a los vaivenes propios del sector, debido a factores intrínsecos, como extrínsecos como el clima. Factores que exigen a las compañías ser competitivas y eficientes. Las empresas agropecuarias deben ser proactivas y planificar en base a escenarios. En definitiva, solo las organizaciones dinámicas preparadas para el cambio podrán subsistir y crecer, aún en situaciones adversas.

Como hemos comentado en notas anteriores, la actividad agropecuaria, y por lo tanto, los productores agrícolas están expuestos a los vaivenes propios del sector, debido a factores intrínsecos, como extrínsecos como el clima. Factores que exigen a las compañías ser competitivas y eficientes. Las empresas agropecuarias deben ser proactivas y planificar en base a escenarios. En definitiva, solo las organizaciones dinámicas preparadas para el cambio podrán subsistir y crecer, aún en situaciones adversas.

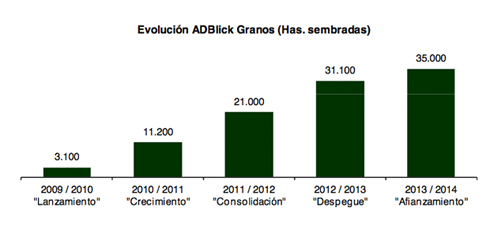

ADBlick posee una filosofía de organización dinámica, proactiva en decisiones estratégicas como es la rotación y la diversidad de cultivos, como así también procura el agregado de valor a la producción primaria. Lo que le permite seguir creciendo con un modelo de negocios diferencial frente a otros que se retiran. ADBlick crecerá un 10% tal como establece el plan estratégico, afianzando los vínculos con sus socios, los inversores.

La estructura alcanzada por ADBlick con un crecimiento sostenido, pero medido, permite una estructura de bajo costo en una producción a escala. Dicho en otras palabras, producción de granos a escala en forma eficiente. ADBlick posee un modelo de negocio competitivo, más eficiente que un pequeño productor pero a la vez, con una organización pequeña sin aumentar los costos fijos dando lugar a deseconomías de escala.

La producción de cereales y oleaginosas requiere de experiencia, profesionalismo y una estructura que de no ser alcanzada reduce mucho el margen de ganancias. Esto se puede observar en pequeños productores quienes necesitan sembrar como medio de vida. Los costos fijos, la falta de apalancamiento y capital para la campaña siguiente generan presión en detrimento del negocio. La siembra de escala en Argentina llegó para quedarse por ser muy eficiente, involucrar a toda la cadena productiva, e invertir en innovación y desarrollo para la producción agrícola.

ADBlick Granos competencias internas

El modelo de negocios de ADBlick Granos tiene una fortaleza siendo muy competitivo en costos. ADBlick tiene una estructura de costos baja con costos de estructura de 45 USD/ha brindando una enorme flexibilidad para adaptarse al contexto actual frente a otros planteos productivos con costos superiores a los 70 USD/ha.

La 5ta campaña ADBlick Granos se proyecta con optimismo habiendo mostrado confiabilidad frente a los dueños de los campos, operados y contratistas siendo aliados estratégicos del negocio.

ADBlick Granos cuenta con un comité asesor de excelencia que mediante su experiencia y conocimientos permiten desarrollar un modelo de negocios para la siembra a escala diferencial y con ventajas competitivas.

ADBlick Granos campañas con resultados magros

En todo negocio de renovación anual pero que se proyecta a mediano/largo plazo las variables se acomodan a las interferencias, el clima debe acompañar y si se realiza una buena gestión el resultado debería ser la renta proyectada. ADBlick Granos es un buen productor de cultivos diversos y por ende tiene todas las condiciones para seguir generando buenas campañas. En términos productivos, la baja estructura de costos, la experiencia, los intereses alineados con los operadores, contratistas y dueños de campos permiten que ADBlick Granos sea competitivo frente a la realidad actual.

En todo negocio de renovación anual pero que se proyecta a mediano/largo plazo las variables se acomodan a las interferencias, el clima debe acompañar y si se realiza una buena gestión el resultado debería ser la renta proyectada. ADBlick Granos es un buen productor de cultivos diversos y por ende tiene todas las condiciones para seguir generando buenas campañas. En términos productivos, la baja estructura de costos, la experiencia, los intereses alineados con los operadores, contratistas y dueños de campos permiten que ADBlick Granos sea competitivo frente a la realidad actual.

La situación económica a nivel país no acompaña al desarrollo del campo generando distintas interferencias que afectan al negocio. Siendo un proyecto a cielo abierto el clima es un factor adicional que puede traer consecuencias muy positivas como también negativas, siendo que las últimas 2 campañas el clima no ayudó.

2011/12:

Sequía muy fuerte que afecto a todos los cultivo obteniendo rendimientos por debajo de lo esperado

2012/13

: Efectos climáticos extremos con exceso de lluvias en noviembre y diciembre que afectaron la cosecha y siembra de los cultivos de verano mientras que en enero hubo falta de lluvias y sequía en gran parte de la zona más productiva del país

2013/14:

Año neutral (no niño, no niña). Hoy nos encontramos con buenas condiciones para las siembra de los primeros cultivos.

Las competencias de ADBlick Granos

- Excelente producción y comercialización:

En planteos productivos ordenados y con buen manejo, los rindes alcanzados son superiores. Esto conduce a diferencias favorables en los rindes medios zonales.

Como señalan algunos análisis, si se plantea la renta a un año, sin una estructura y sembrando sin una estrategia, el negocio deja de ser rentable. Si se realiza un plan de negocio ordenado, con una estructura de costos baja, capital suficiente para cumplir con el correcto manejo de cultivo y siendo previsivos frente a las distorsiones, el negocio tiene mayor probabilidad de dar buenos resultados.

- Competitivo en costos

Frente a esto ADBlick desarrollo una estrategia de alquileres donde para cada campo se analiza la renta en forma individual para asegurar la renta del proyecto. El costos de los alquileres de ADBlick representa más del 50% total en soja por ende ante la salida de grandes jugadores las oportunidades son mayores. Habiendo afianzado vínculos con los dueños de los campos existe la posibilidad de mejores alquileres abriendo un abanico de mayores oportunidades.

Pesos hoy, dólares mañana

Negocio atractivo por su inversión en pesos y productos dolarizados.

Asesores financieros recomiendan una cartera diversificada con instrumentos “dólar linked”. Este negocios es uno de esos instrumentos dado que invirtiendo en pesos pero en un negocio dolarizado se esta “linkeando” los pesos a la curva de dólar oficial reduciendo el riesgo por una devaluación.

Al comparar una inversión en dólares en una acción de riesgo moderado frente a una inversión de producción de granos en Argentina, en pesos como la que ofrece ADBlick Granos las ventajas se perciben con un simple cálculo.

Por ende, podemos afirmar que invertir en la producción de soja nos permite salir a buscar un dólar futuro a precio oficial, pues en el mediano y largo plazo, ambos deberían confluir y así estaríamos invirtiendo en soja, que el mundo la paga en dólares billete.

En definitiva, protegerse de la inflación y una eventual devaluación en el negocio de mayor escala de la argentina, la producción de granos y oleaginosas se vuelve una opción muy interesante a ser considerada.

El mundo necesita alimentos

¿Por qué invertir en granos en la Argentina? La Argentina es el primer exportador de harina de soja y aceite de soja y 3er productor mundial de soja, 4to productor mundial de maíz, 4to productor mundial de girasol, 5to productor mundial de sorgo, 11vo productor mundial de trigo,12vo productor mundial de cebada.

¿Por qué invertir en granos en la Argentina? La Argentina es el primer exportador de harina de soja y aceite de soja y 3er productor mundial de soja, 4to productor mundial de maíz, 4to productor mundial de girasol, 5to productor mundial de sorgo, 11vo productor mundial de trigo,12vo productor mundial de cebada.

ADBlick Granos produce cereales y oleaginosas para una población que crece y necesita alimentarse. La población mundial aumentará entre 2 y 4 mil millones de personas en los próximos 40 años. La Argentina podría producir alimentos para 614 millones de personas, es decir, la población de clase media de china o el 123% de la población Europea.

Fuentes:

FAO

USDA

CREA

iProfesionales.com

Lanacion.com.ar

ROFEX