Una empresa, según una de sus definiciones, es una entidad capaz de generar valor a partir de la gestión adecuada de uno o más riesgos.1 Gestión implica la capacidad de generar valor cuando la volatilidad del factor de riesgo juega de manera favorable, sin tener pérdidas irreparables cuando la volatilidad la afecta de manera negativa. Las empresas del agro, como todas las empresas, tienen una cantidad de factores de riesgo que las afectan, y la clave de su éxito es ser capaz de gestionarlas adecuadamente.

Una empresa, según una de sus definiciones, es una entidad capaz de generar valor a partir de la gestión adecuada de uno o más riesgos.1 Gestión implica la capacidad de generar valor cuando la volatilidad del factor de riesgo juega de manera favorable, sin tener pérdidas irreparables cuando la volatilidad la afecta de manera negativa. Las empresas del agro, como todas las empresas, tienen una cantidad de factores de riesgo que las afectan, y la clave de su éxito es ser capaz de gestionarlas adecuadamente.

En mi experiencia, la atención formal que dedican a los diferentes riesgos es bastante despareja, tanto en lo referido a la importancia relativa de cada uno de los riesgos en la empresa, como en lo que respecta a la importancia que le dan diferentes empresas a los mismos riesgos. En esta breve nota, me referiré solamente a algunos de los riesgos que afectan a las empresas del sector, sin hacer un detallado mapa de riesgo de las mismas. Comentaremos brevemente sobre algunos riesgos operativos, y los riesgos políticos y nos detendremos un poco en los riesgos relacionados con la volatilidad de los precios de los commodities.

Riesgos Operativos. Consideraremos solamente tres factores de los varios que afectan el rinde de los cultivos; (i) el clima, (ii) las plagas y enfermedades, y (iii) el management.

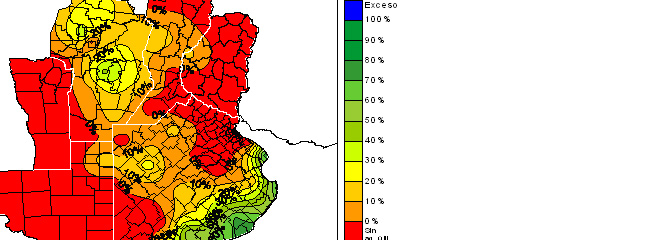

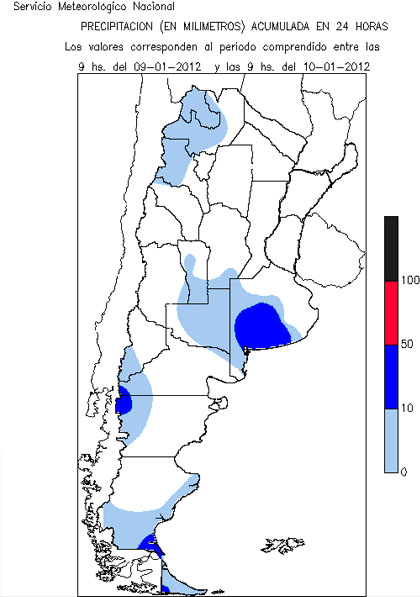

Observamos que la mayoría de las empresas del sector toma una serie de recaudos tendientes a minimizar el efecto de la incertidumbre generada por los vaivenes climáticos; diversificación de cultivos y áreas geográficas, diferentes estrategias de fechas de siembra basadas en las expectativas de precipitaciones del año, etc… Obviamente ninguna de estas estrategias puede suplir la falta de lluvias o el exceso de agua, pero notamos preocupación por estos fenómenos y acciones concretas que buscan mitigar los riesgos. Vemos también, empresas que contratan seguros para proteger el rendimiento de sus cultivos de la potencial caída de granizo, en otra muestra de que el riesgo climático preocupa a las empresas del sector. Lo mismo podemos decir del control de plagas, rubro en el que los empresarios del sector también parecen tomar buenos recaudos. La calidad del management que se ocupa del seguimiento de los cultivos es otro de los factores que afecta el rendimiento de los cultivos; muchas de las razones por las que un cultivo termina rindiendo menos de lo esperado se relacionan con la falta de atención y cuidado en las prácticas y protocolos operativos. Muchas empresas obtienen rendimientos menores a los esperados simplemente por no haber armado un equipo adecuado para el cuidado de los cultivos sembrados. Este parecería ser uno de los riesgos operativos en los que hay mayor variación entre las prácticas de las empresas del sector.

Riesgos de Precios. Este es uno de los riesgos en los que se observa una mayor polarización en las prácticas de las empresas del agro. Observamos desde empresas en las que la gestión del riesgo de volatilidad de los precios alcanza altos niveles de sofisticación, hasta empresas en las que no se hace absolutamente nada. Los commodities agrícolas están sujetos a una alta volatilidad, no fue hace muchos años que sus precios mostraban valores sustancialmente más bajos que los que estamos observando en la actualidad. Estas fluctuaciones hacen que las empresas que no gestionan los precios, están sujetas a la posibilidad de perder o ganar mucha plata, dependiendo del precio de los productos a la cosecha.

Riesgos de Precios. Este es uno de los riesgos en los que se observa una mayor polarización en las prácticas de las empresas del agro. Observamos desde empresas en las que la gestión del riesgo de volatilidad de los precios alcanza altos niveles de sofisticación, hasta empresas en las que no se hace absolutamente nada. Los commodities agrícolas están sujetos a una alta volatilidad, no fue hace muchos años que sus precios mostraban valores sustancialmente más bajos que los que estamos observando en la actualidad. Estas fluctuaciones hacen que las empresas que no gestionan los precios, están sujetas a la posibilidad de perder o ganar mucha plata, dependiendo del precio de los productos a la cosecha.

Un adecuado modelo de gestión de riesgos necesita, antes que nada, toda la información respecto de los determinantes de los precios de sus principales commodities. Las fuentes de esa información son muy variadas pero es indispensable conocerlas en detalle. Se necesita información de oferta y demanda, y todos los aspectos que las determinan. Por ejemplo, no podemos dejar de conocer, y sobre todo comprender, el cambio que se ha generado en los determinantes de los precios de los commodities en general, y de los agrícolas en particular, con la aparición de instrumentos de inversión que permiten que inversores financieros los incluyan fácilmente en sus portafolios. Este aumento de posiciones en manos de los inversores financieros, que crece desde inicios de la década pasada, tiene efectos en el precio que no pueden ser ignorados por quienes viven de su capacidad de gestionar el riesgo agrícola.

Hay una percepción de que las empresas que gestionan riesgo de precio de commodities son especuladoras. Eso no es correcto. Desde el punto de vista conceptual, una empresa que limita su riesgo mediante la gestión activa de uno de sus factores de riesgo, está en condiciones de asumir una mayor cantidad de otros riesgos en su negocio. Por ejemplo, una empresa que tiene mucho riesgo operativo puede asumir menos riesgo de precios, o una empresa que asume poco riesgo de volatilidad de los precios puede asumir mayor riesgo operativo mediante la siembra de una mayor cantidad de hectáreas. De esto se desprende que la cantidad de riesgo que se puede asumir varía de una empresa a otra; un pool de siembra, financiado con capital de terceros y operando campos alquilados puede asumir menos riesgo que una empresa fondeada por sus accionistas que siembra sobre campos propios. Análogamente, la capacidad de asunción de riesgo de precios es diferente en una empresa con una buena diversificación geográfica y de cultivos, que en una empresa que siembra todas sus hectáreas de monocultivo y en una misma zona geográfica, etc.

Las herramientas de las que disponemos para limitar el riesgo de precios se dividen en dos grandes grupos: la que se realizan por medio de transacciones privadas entre empresas y las que se realizan con el mercado de futuros y opciones. La más común entre las primeras, es la venta forward de un cultivo. Esto ocurre cuando una empresa productora de commodities agrícolas, acuerda con otra la venta de una cantidad de toneladas de un determinado cultivo a un precio fijo a una determinada fecha en el futuro (habitualmente a la cosecha). Ambas partes quedan obligadas en la transacción; el vendedor a entregar esa determinada cantidad de cereal, y el comprador a pagar el precio acordado.

Las herramientas de las que disponemos para limitar el riesgo de precios se dividen en dos grandes grupos: la que se realizan por medio de transacciones privadas entre empresas y las que se realizan con el mercado de futuros y opciones. La más común entre las primeras, es la venta forward de un cultivo. Esto ocurre cuando una empresa productora de commodities agrícolas, acuerda con otra la venta de una cantidad de toneladas de un determinado cultivo a un precio fijo a una determinada fecha en el futuro (habitualmente a la cosecha). Ambas partes quedan obligadas en la transacción; el vendedor a entregar esa determinada cantidad de cereal, y el comprador a pagar el precio acordado.

El mercado de futuros y opciones ofrece un producto equivalente: la venta a futuro. Esta última es similar en general, pero difiere del forward en su implementación y riesgos asociados. Son similares en cuanto a que en ambos casos las partes aseguran el precio de compraventa del bien, pero difieren en la implementación. En el forward el vendedor está obligado a entregar el producto, mientras que en el futuro puede cerrar la operación mediante la entrega/recepción de la diferencia de precio entre el precio acordado y el precio spot del día. Otra diferencia importante que se desprende de lo explicado, es que en el mercado de futuros es importante ser consciente de la potencial necesidad de integrar efectivo en concepto de garantías. Durante la vida del contrato, y por imperio de la fluctuación de los precios de los commodities, considerando el precio al que se fijó la operación, hay una parte que está en posición de beneficio y otra que está en posición de pérdida. Los mercados de futuros exigen a quien está en una posición de pérdida que la integre en efectivo en una cuenta de garantía, de manera de mantener a la contraparte (y al mercado) libre de riesgo. Esta garantía, que al cierre de la operación se libera contra el cumplimiento del contrato, implica la necesidad de tener en cuenta la potencial necesidad contar con la liquidez suficiente para enfrentarla.

En ambas modalidades, es decir, tanto operando de manera directa con otra empresa, o contra el mercado de futuros y opciones, también se pueden comprar opciones que permiten, mediante el pago de una prima, acordar la venta del producto a un precio pre-determinado entre las partes a una fecha futura. Este tipo de contratos, permite que un productor venda su cosecha al precio del contrato en caso de que los precios hayan caído por debajo del mismo, o al valor de mercado en caso de que no hubiera bajado, (en ambos casos la empresa deberá considerar que ya ha pagado una prima que le permitió acceder a ese contrato).

Riesgo Político. En una industria como la del agro en la Argentina, nadie puede dejar de considerar el riesgo político. Intentar comprender cuales pueden ser las próximas medidas del gobierno en lo relacionado con las empresas del sector es casi una obligación. El desdoblamiento cambiario de facto que el mercado le impuso al gobierno, termina teniendo un efecto muy fuerte, pero una eventual suba de retenciones, o un desdoblamiento cambiario formal impulsado por el gobierno pueden ser eventos de riesgo político con un fuerte impacto, pero que, con un poco de gestión de riesgo se podrían haber mitigado, al menos de manera parcial.