Stocks decrecientes en EE.UU, interrogantes sobre la producción en el hemisferio Norte, posible disminución de los mandatos obligatorios de mezcla de biocombustibles, clima incierto en Sudamérica por posible año “Niña” (sobre el mismo fenómeno del año pasado), demanda China, sequía en Brasil, fortalecimiento del dólar, fondos especulativos con gran participación en el mercado, olas de Covid, año electoral, inflación, devaluación, retenciones…

Son tantos los factores que intervienen en el mercado de granos que resulta imposible predecirlo con exactitud, aunque en determinados momentos pueda establecerse una idea de su “dirección”.

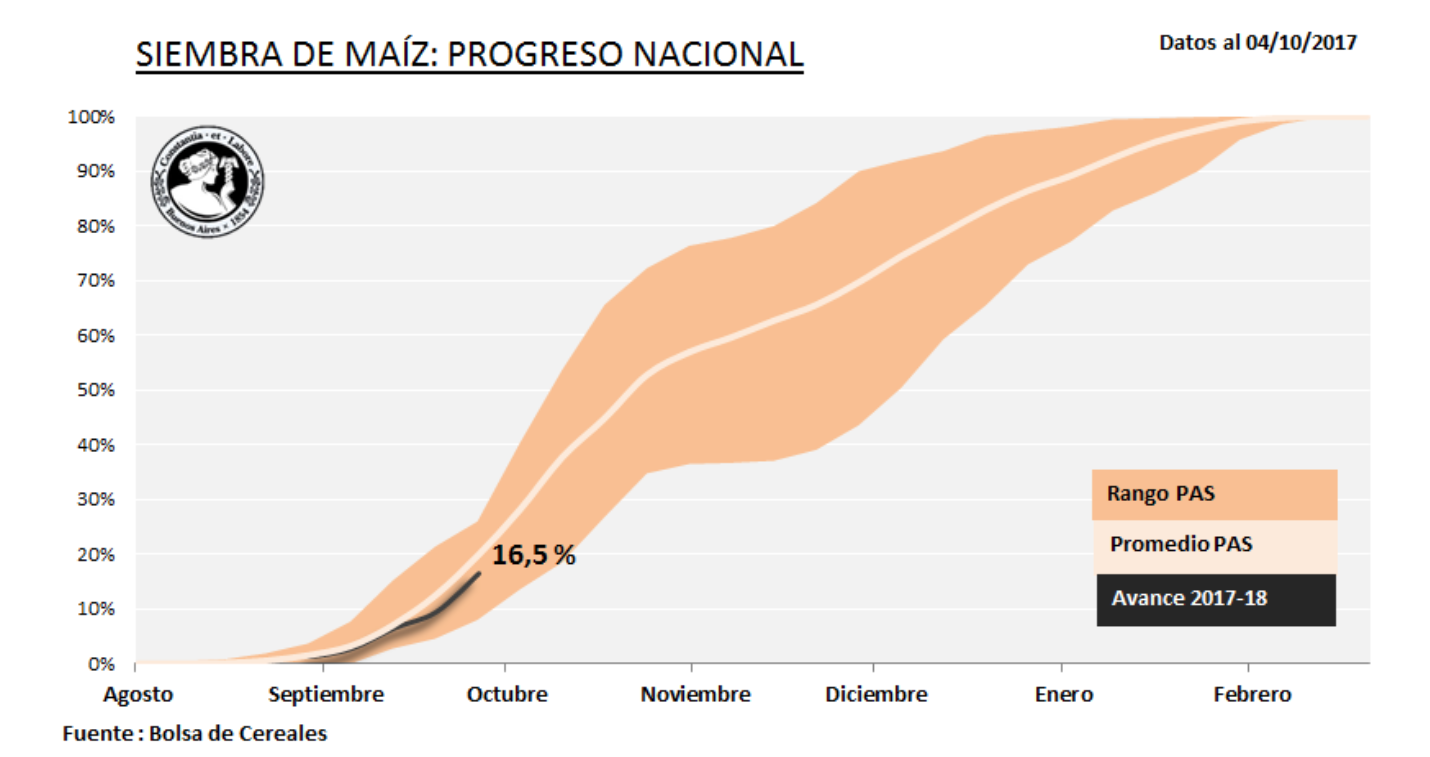

Estamos en un escenario de stocks muy ajustados a nivel global, con proyección de producciones record en la próxima campaña tanto para Argentina como para Brasil que solo se pueden mostrar en forma teórica. Esas proyecciones hoy son simplemente una expresión de deseo producto de la necesidad de recomponer stocks para mejorar el balance de oferta y demanda y no una realidad. La superficie aún no se ha sembrado y en caso de mantenerse firme la demanda de China, una nueva campaña donde predomine el fenómeno “Niña” puede ser muy preocupante en cuanto al abastecimiento.

¿Esto es garantía de que los precios subirán? La respuesta lógicamente es que no aunque invita a pensar que se presentarán oportunidades. Hay varios factores adicionales que pesan a nivel global y, por supuesto, a nivel nacional. Varios de ellos mencionados en el primer párrafo.

Lo importante es comprender que cuando hay márgenes interesantes hay que buscar de capturarlos, y tratar de encontrar herramientas que nos permitan capitalizar subas.

Hay cultivos como el girasol y la cebada que en el Sudeste tienen una participación importante. La cebada cervecera rondando los 245/250 usd/tonelada, con una forrajera de 225/230 usd/tonelada no admiten demasiada especulación. En esos valores holgadamente por encima del promedio de los últimos años es difícil argumentar y no vender un porcentaje de la producción estimada.

Con girasoles en niveles de 400/410 usd/tonelada también estamos en números para tomar posiciones.

Por el lado de los cultivos más tradicionales como trigo, maíz y soja hay herramientas que siempre que tenemos oportunidad mencionamos que son las opciones. Los precios a cosecha son muy interesantes (quizás trigo y soja en primer lugar, quedando el maíz algo retrasado). Siempre está la posibilidad de vender y comprar calls para capturar subas. O simplemente comprar Puts.

Al momento de escribir estas líneas un Put de trigo diciembre en el MatbaRofex con precio de ejercicio 216 usd vale 6 usd. ¿Qué quiere decir esto? Que pago 6 dólares para tener el derecho de vender a 216 si el mercado se cae (por mayor oferta, menor demanda, aumento de retenciones, etc.). Ponemos un piso de 210 usd si somos alcistas que es un valor 40 usd por encima de los valores a los que se empezó a vender trigo la campaña pasada. A menos de 210 no podemos vender pase lo que pase, y si el mercado sube vendemos a lo que valga menos el costo de 6 usd que tuvimos como “seguro”.

Un dato con respecto al trigo es que en comparación con la campaña previa ya hay casi un 40% más comercializado. Es lógico con estos precios y factores de riesgo.

Muchas veces el mercado transita meses de subas ininterrumpidas que transcurren a un ritmo constante pero relativamente lento. En el mercado se dice que se sube por la escalera y se baja por el ascensor. Hay muchos indicadores que en este momento sirven para que el ascensor no aparezca y ayuden a quienes especularon sin realizar ventas, pero no tomar decisiones es un riesgo muy grande en un mercado tan volátil.

Por Leandro Barbieri

Gerente Comercial Adblick Granos