Transcurrido el primer año de la nueva administración que se inició con la liberación de las restricciones a las exportaciones, la cadena de ganados y carnes ha comenzado su proceso de reconstrucción.

Las señales de este proceso se perciben en la caída del volumen de faena, en particular en las categorías más jóvenes de hembras, que son reservadas para incrementar el volumen de vientres a servicio para los próximos años.

En este escenario las exportaciones aún no han recuperado protagonismo y los frigoríficos formales han pasado un año complicado por problemas que han iniciado un proceso de solución. Entre otros se destacan:

- Bajo tipo de cambio neto que comenzó el año de la mejor manera luego de la eliminación del 15% de retenciones y del cepo cambiario. Lamentablemente el proceso inflacionario, las altas tasas positivas frente al dólar y el incremento del precio del ganado los fueron neutralizando, deprimieron su poder de compra.

- El crecimiento de la informalidad impositiva, previsional y sanitaria sin control en la última década y que a lo largo de este año restó adicionalmente competitividad a la industria formal.

- La fuerte caída en la oferta de novillos trazados (la materia prima de las exportaciones) como consecuencia de una década de desestimulo a la producción de esta categoría que entre marzo del 2006 y el mismo mes del 2016 el stock pasó de 6,6 a 2,85 millones. Una pérdida de más del 55% a la que se debe sumarse la caída adicional de animales sin la trazabilidad requerida para la exportación.

¿Por qué imaginamos que estos temas (y otros) han iniciado un proceso de solución? Veamos cada caso:

- Mejora del tipo de cambio neto: el Ministro Buryaile ya ha anunciado la implementación de reembolsos a la exportación de carnes cuya tasa rondaría el 5%, que incrementará el ingreso neto de las exportaciones. Se espera que la baja de la inflación y de las tasas de interés completen la recuperación.

- Control de la informalidad: con la creación de la Subsecretaría de Control Comercial Agropecuaria (SUCCA) y la asunción del Subsecretario Marcelo Rossi se pondrá en marcha una serie de medidas acordadas con la AFIP y que fueron consensuadas con la Mesa de Ganados y Carnes a lo largo de este año. Se espera que se hagan efectivas en los primeros días del 2017 junto a la Resolución del Registro de Operadores y tendrán como base la obligación del pago electrónico obligatorio (por VEP) del pago a cuenta del IVA y de los Ingresos Brutos. Sobre este gravamen es importante mencionar que se habría acordado con la provincia de Buenos Aires y muy encaminado con Córdoba y Santa Fe para que la tasa sea del 0,5% y que sea similar tanto un frigorífico como de sus usuarios, que hasta hoy debían pagar entre 1,75% hasta un 2,5% pero no lo hacían. Asimismo, la participación “falsas cooperativas” utilizadas como pantalla por empresarios inescrupulosos que pagan salarios en negro, sin cumplir con lo acordado en paritarias y NADA de Cargas sociales ni ART. Para completar el diferencial de des-competitividad, operan en plantas que están lejos de cumplir con los requisitos mínimos del estándar higiénico sanitario básico. Esto permite a los informales evadir costos que exceden el 15% del que afrontan las empresas formales.

- Por último, la oferta futura de novillos ya ha iniciado su proceso de recuperación, esperando un moderado incremento en el stock de novillitos y novillos de cara al próximo año, estimado en unas 300 a 400 mil cabezas más que las existentes a marzo del 2016, con una tendencia creciente que se irá consolidado en los próximos años.

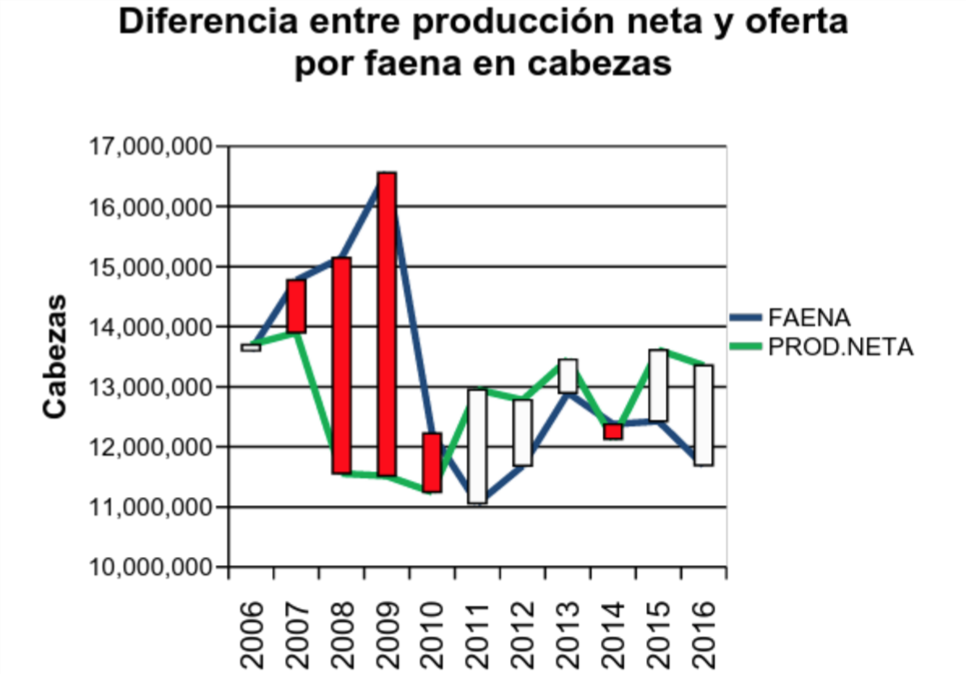

Para comprender el impacto del diferencial entre oferta (faena) ya producción neta (ajustada por diferencia de inventario) se presenta el siguiente gráfico:

La diferencia entre el número de cabezas faenadas (oferta disponible) y las que representan a la producción neta en el período que va del 2006 al 2010 muestra la etapa de brutal liquidación que redujo el stock de 58 a 48 millones de cabezas. A partir de ese año, y pese a la continuidad de las políticas que llevaron a la mencionada liquidación, hubo dos años de buena rentabilidad como consecuencia de la fuerte caída de la oferta pese a que los problemas seguían presentes. Las expectativas de cambios del 2015 y la confirmación de los mismos en el 2016 consolidó la tendencia a la recuperación del stock que se espera alcance los 54 millones a principios del 2017, merced a una fuerte restricción de la oferta.

Para el 2017 se espera que continúe el proceso de retención, en este caso principalmente de machos jóvenes para recuperar stocks de novillos que de hembras, generando nuevamente una baja oferta (similar a la del 2016). Se prevé un incremento de las exportaciones que reduciría la oferta neta destinada al consumo interno a un equivalente a 52-53 kg/habitante año. La tensión entre la demanda (para consumo y exportación) y la oferta insuficiente mantendrá los precios del ganado en precios firmes para todas las categorías generando buena renta para los productores.

Para los años siguientes, la oferta comenzará a crecer a favor de un stock en recuperación y es en ese escenario en donde el crecimiento de la demanda exportadora será decisiva en la formación de precios. Se espera que para el 2018 las exportaciones superen el 15% del total de carne disponible (hoy no supera el 10%) con participación que seguirá creciendo hasta volver al histórico rango del 20%.

Para sostener esta proyección resultará importante comentar los fundamentos que la sustentan:

- Según los analistas de la FAO-OCDE, el consumo de carnes crecerá cerca del 4% por habitante y año sustentado por el fuerte crecimiento del proceso de urbanización en los países emergentes, particularmente de Asia, Africa y Latinoamérica. Este proceso basado en el desplazamiento de personas que pasan de trabajar en áreas rurales a hacerlo en ciudades permite incrementar sus ingresos más de 3,5 veces y acceder al consumo de alimentos de mayor valor, particularmente de proteína animal.

- La limitación al crecimiento de los rodeos vacunos debido a la competencia por el uso de la limitada superficie de tierra y las presiones de los líderes de opinión para reducir el rodeo vacuno con el objeto de mitigar la emisión de GHG (gases efecto invernadero).

- El desequilibrio entre el crecimiento de la demanda y limitada capacidad de respuesta de la oferta sostendrá los precios al alza. Es importante resaltar que en la última década el mercado internacional de carne vacuna creció el 43% al mismo tiempo que los precios (FAO index prices) lo hizo en más del 60%.

A estas estimulantes perspectivas debemos adicionarle el inminente ingreso de las carnes argentinas al circuito de importaciones de mayor valor que integran EEUU, Canadá, México, Corea del Sur y Japón, entre otros, que representa el 35% del volumen y cerca del 45% del valor, debido a que son los que pagan los mayores precios del mercado.

Como se menciona en el inicio de esta nota, se espera que el año 2017 sea una bisagra que permita concretar expectativas en relación al postergado potencial de la cadena de ganados y carnes vacunas.

Por: Victor Tonelli