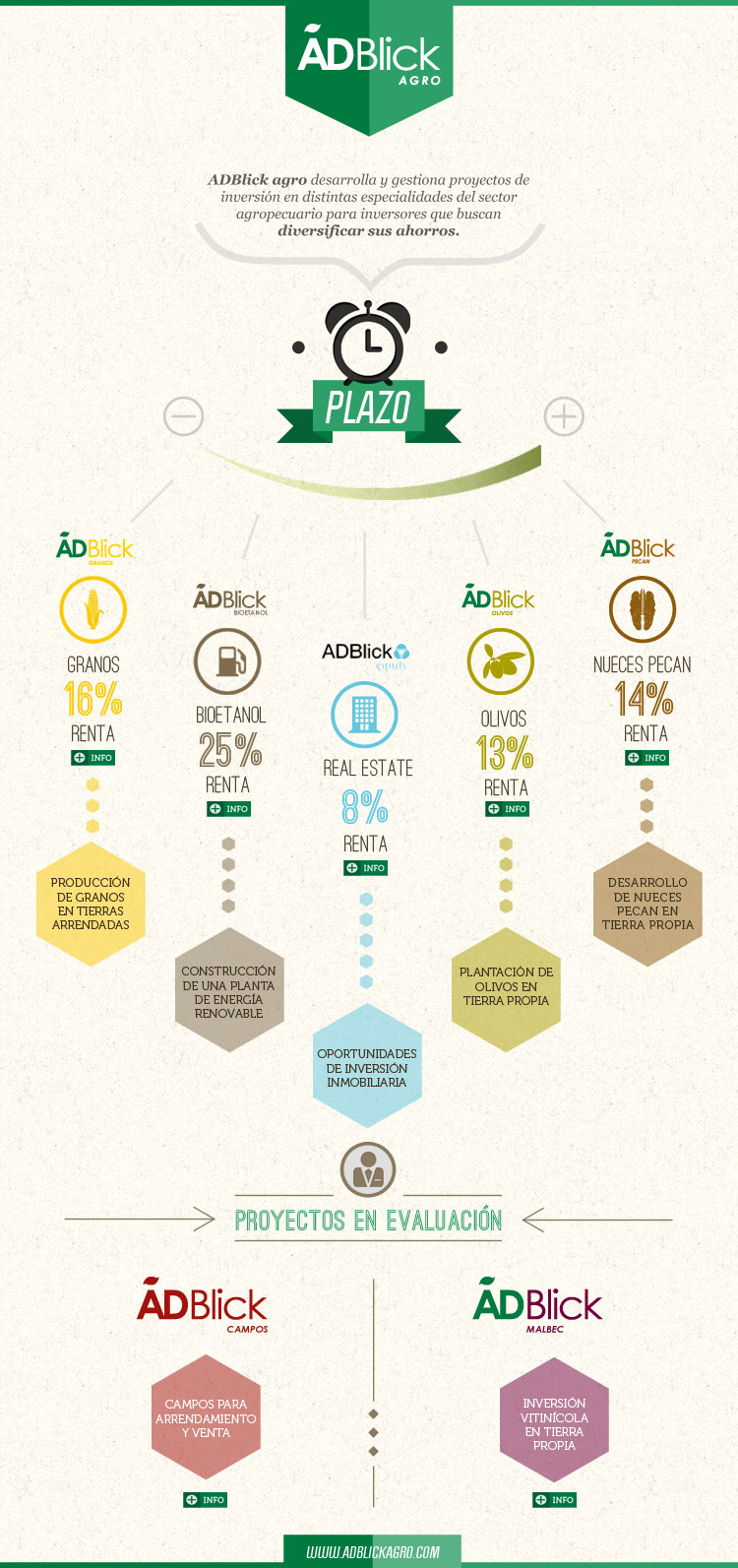

ADBlick desarrolla y gestiona proyectos de inversión en distintas especialidades del sector agropecuario, para inversores que buscan diversificar sus ahorros

Archivo de la etiqueta: real estate

¿Cómo armar la cartera de inversiones?

A la hora de invertir, el armado de una cartera de inversiones eficiente resulta ser probablemente una de las tareas más complicadas. De hecho, existen varias teorías en el mundo sobre el tema, siendo la más divulgada la teoría de portafolios eficientes de Markowitz.

RIESGO Y RETORNO: Las variables del inversor

Desde un punto de vista general, los inversores determinan la composición de su cartera de inversión en base a dos variables que están relacionadas entre sí: el riesgo y el retorno. La idea siempre es que una inversión con mayor riesgo asociado debe traer consigo mayores retornos. Vale la pena mencionar que también existen otros factores como pueden ser la duración de una inversión, o la diversificación dentro de la cartera. Como asesor de inversiones, ADBlick siempre recomienda a sus inversores primero fijar el nivel de riesgo al que se quiere someter, y luego determinar el retorno que se espera para toda la cartera.

DIVERSIFICACION

Luego de haber determinado estas dos variables el siguiente paso para armar una cartera de inversión eficiente es alcanzar una correcta diversificación de alternativas de colocación de fondos para de esta manera reducir al mínimo posible el riesgo no sistemático, que es por ejemplo aquel que está asociado a una industria en particular. En estos casos lo que se busca a través de una cartera eficiente es que cuando la valuación de una inversión cae por causas externas (como puede ser una crisis), la valuación de otro activo del portafolio varíe de forma inversa para contrarrestar el efecto de la primera. Como ejemplo, el oro es un activo cuyo valor se ve favorecido por el impacto de una crisis.

Evaluando las posibilidades de inversión al alcance de nuestro perfil de inversores, detectamos que existen tres grandes tipos de inversión como son el real estate, los activos financieros y las inversiones en economía real.

1. REAL ESTATE: Riesgo bajo y retorno acotado

A grandes rasgos, el real estate permite invertir con riesgo bajo y retorno acotado. No obstante esta alternativa ha perdido mucho atractivo en el mercado argentino por los crecientes costos de la construcción y la constante dependencia del entorno económico nacional, factores que limitaron los retornos para estas inversiones.

2. ACTIVOS FINANCIEROS: Riesgos diferentes

Por otro lado, dentro de la familia de activos financieros existen varias alternativas con riesgos asociados muy diferentes: mientras una acción de una empresa puede tener alta volatilidad, y por lo tanto riesgo, un bono del tesoro de Estados Unidos es considerada una inversión libre de riesgo (cosa que habrá que reevaluar luego de que Estados Unidos estaba consideró entrar en default). Entre estas dos opciones, los bonos corporativos pueden posicionarse como un punto intermedio, con riesgo y retorno intermedios. Si bien este tipo de inversiones puede ser muy alentador, en el último tiempo han experimentado tiempos difíciles por el gran escenario de crisis mundial.

3. ECONOMIA REAL: minimizar el impacto

Finalmente, las inversiones en economía real también pueden presentar diferentes alternativas tanto de retorno como de riesgo asociado. Desde ADBlick siempre se trata de desarrollar proyectos de inversión que traten de minimizar el impacto del marco económico nacional y que a la vez estén respaldados por activos reales, como pueden ser un campo o una cosecha. Mientras que una inversión en ADBlick Granos representa para nosotros la alternativa más volátil y comparable a una acción: con retornos y riesgo altos, inversiones en proyectos de aceitunas o uvas tienen un riesgo y retorno más acotado, comparable al de un bono corporativo. Por último, para los inversores adversos al riesgo existe el proyecto ADBlick Campos, que consta en la compra y arriendo de tierra productiva, apuntando a la revalorización de la misma. Esta es la alternativa es comparable a un bono del tesoro estadounidense, y probablemente más segura ya que la tierra fértil es un bien escaso en el mundo.

Concluyendo, lo importante es primero determinar cuál es el riesgo que como inversor se quiere correr. En base a esto, buscar alternativas de inversión que no sobrepasen estos niveles, y a la vez maximicen el retorno para los mismos. Por último, siempre es recomendable la diversificación a través de inversiones en diferentes industrias y negocios.

Share on Facebook

4 ventajas de invertir en economía real

En el universo de las inversiones existen las inversiones en economía real y las llamadas “especulativas”. Mientras las inversiones “especulativas” vienen asociadas generalmente de sofisticados instrumentos financieros, grandes tasas de retorno (o pérdidas) y a veces ausencia de capital invertido, las inversiones en economía real se basan en la creación concreta de un bien o un servicio.

Si bien la decisión final de dónde invertir debe ser tomada por el inversor, el objetivo del presente artículo es resaltar los beneficios de las inversiones en economía real no sólo hacia el inversor, sino también a la región en la cual se desarrollan.

1. Riesgo acotado

Desde el punto de vista del inversor, invertir en economía real trae asociado en general un menor riesgo, pero también una tasa de retorno en función al capital invertido más acotada. En muchos casos, este tipo de inversiones tiene una cierta garantía como puede ser un terreno, una planta industrial o una producción.

2. Conocimiento de las personas

La posibilidad de “la cara” del equipo en el que se confía y se invierte es una ventaja indudable. Conocer y confiar en el equipo resulta muy importante, ya que éste es el que a fin de cuentas administrará su inversión tomando las decisiones apropiadas y previendo las posibles reacciones del entorno. Ya todos conocemos las pérdidas ocasionadas a miles de inversionistas por la crisis hipotecaria a fines del 2008. En este caso, los inversionistas optaron por instrumentos financieros que a fin de cuentas dependían de familias estadounidenses de bajos recursos incapaces de pagar el crédito que habían adquirido. Claramente los inversionistas no supieron esto hasta que la crisis estalló y perdieron su capital.

3. Protección contra inflación y movimientos mercantiles

La inversión en economía real resulta en muchos casos ser una buena protección contra la inflación y los movimientos del mercado ya que se disponen de las variables de control de la inversión para maximizar el retorno para el accionista. Este punto se relaciona directamente con la confianza que el inversor tiene en el equipo responsable de la inversión.

Dicho esto, cabe destacar que ADBlick estructura sus proyectos de manera de alinear el retorno para el accionista con el retorno para el equipo. El mayor retorno para ADBlick viene asociado directamente al cumplimiento del plan de negocios y los retornos esperados para el accionista.

4. Mejora economía regional y del país

Pasando ya a un plano más “macro”, inversiones en economía real representan directamente movimientos en la economía de la región dónde se desarrolla la inversión. La generación de nuevos empleos, el desarrollo general de la región y del país en el caso de tratarse de productos para la exportación son aspectos fácilmente observables en este tipo de inversiones.

La economía real ha sido a lo largo de las décadas una buena opción para inversionistas que buscan un riesgo asociado bajo o medio. En línea con esto, los proyectos presentados por ADBlick tienen como objetivo primordial conjugar el riesgo limitado con un buen retorno para el accionista, completa y detallada información sobre el avance de los proyectos y las decisiones tomadas; y plena confianza por parte del inversor en el equipo de ADBlick.

Share on Facebook