La situación que está atravesando la olivicultura argentina, no dista mucho de otras industrias argentinas; la inflación de costos en dólares resta competitividad a los productos de exportación. En el caso de la olivicultura se ve agravado por una reducción de precio de producto internacional que encontró su valor más bajo hace 1 año.

El precio del aceite, que tiene un promedio histórico de 3.200USD/ton, alcanzó un máximo en el 2005 de 5.000 USD/Ton y desde entonces tiene una tendencia bajista alcanzando a mediados de 2012 un mínimo de 2.400 USD/Ton. Actualmente recuperó terreno, valiendo 3.700 USD/Ton en España. En cuanto a la aceituna conserva respecta, acompañó mayormente esta tendencia de precio. Hoy la industria la está pagando entre 500 y 550USD/Ton. Descargar la evolución de precios. Fuente: International Monetary Fund

Por otra parte, los principales costos de la actividad son la mano de obra y gas-oil. La evolución de estos dos en USD fue de 50 y 68% en USD.

| Minimo UATRE* |

nov-09 |

Ene-13 |

dif% |

| Ar$ |

1,700 |

3,315 |

95% |

| usd |

459 |

691 |

50% |

| Gasoil | |||

| Ar$ |

2.85 |

6.20 |

118% |

| usd |

0.77 |

1.29 |

68% |

* UATRE Unión Arg. De Trabajadores Rurales y Estivados

En los últimos años este incremento en los costos, aceleró el proceso de mecanización de las labores. Hoy empieza a haber contratistas de cosechadoras mecánica y podadoras, como existe ya en la agricultura. Sin embargo, a pesar de este proceso de mecanización, los costos de mantenimiento anual rondan los 2.000USD/Ha. Este proceso de mecanización de la cosecha, no alcanzó a la producción de aceituna conserva ya que al golpear el fruto le deja pequeñas marcas y no es de interés para la industria, situación que probablemente cambie si no mejora la relación ingreso-costo de cosecha.

Historia y evolución de la olivicultura en Argentina

La olivicultura en la Argentina creció fuertemente a partir del diferimiento impositivo creado en la década del noventa, cuando esas producciones entraron en régimen productivo, vieron reducido su estructura de costos en USD luego de la devaluación del 2001 e incrementado los ingresos a partir de una tendencia de precio del producto creciente.

En el 2006 fue un punto de quiebre para la olivicultura donde la industria perdió sistemáticamente competitividad. Por un lado el proceso de inflación en USD se aceleró y por el otro el precio del aceite se depreció hasta su mínimo histórico.

Los números desde adentro a hoy

El costo de mantenimiento (control de maleza, riego, fertilización, etc) hoy es aproximadamente de 2.000 USD/Ha. Y el costo de cosecha manual ronda los 200 USD/Ton. Un campo promedio en la zona de la Rioja o Catamarca produce entre 8 y 10 Ton de aceitunas con un contenido graso en el orden de 10% (lo que representa una producción de entre 0,8 y 1Ton/Ha de aceite).

En otras palabras el costo de producción de una tonelada de aceite para la zona, ronda los 4.000 a 4.500 USD/Ton a tipo de cambio oficial, arrojando una renta a 3700 USD/Ton de aceite entre -7% y -17% antes de impuestos sobre la inversión del año. Y el costo de producción de la Tonelada de aceituna conserva ronda los 400 a 450 USD/Ton, arrojando una renta entre 11 y 22% antes de impuesto sobre la inversión anual.

El futuro de la olivicultura

En estos 5 años se pudo ver la importancia de la eficiencia y productividad en el sector. El futuro de la olivicultura depende de la capacidad de tecnificación de los olivares (muchos de los esquemas de plantación de los 90’ no son aptos para cosecha ni poda mecánica) y tecnificación agronómica que permita incrementar el tenor graso de la producción (lo que define la producción de aceite por unidad de aceituna procesada).

La cosecha mecánica permite reducir el costo de cosecha de 2.000 USD/Ha a 500 USD/Ha. Llevando el costo de producción de la tonelada de aceite de 4000 USD/Ton a 2500 USD/Ton, si además se logra mejorar el tenor graso de 10 a 14%, el costo de producción baja a 1.800 USD/Ha.

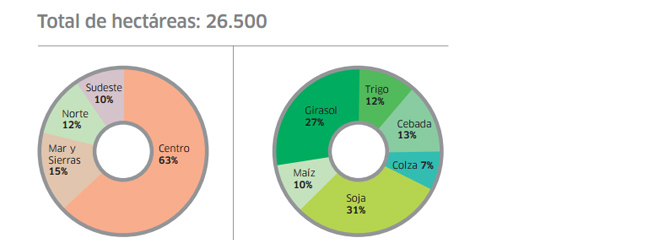

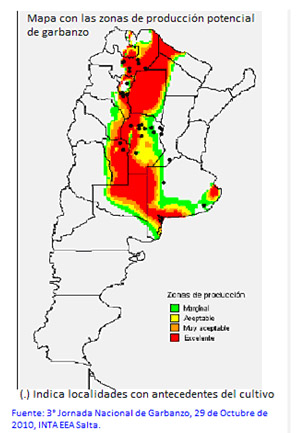

Estas últimas variables son las que definen la viabilidad y futuro de proyectos nuevos como ADBlick Olivos, donde con una mayor inversión inicial (estructura de espaldero, plantación de alta densidad y sistemas de riego de alta complejidad) permite la mecanización de la cosecha, poda y sistematización del riego por sectores. La selección de la ubicación, como es el caso de Rivadavia en Mendoza, donde está ubicado ADBlick Olivos, es clave para la calidad y cantidad de aceite, lo que define el precio de venta y la eficiencia en la producción de aceite.

Como se puede apreciar en un el actual contexto de inflación en USD creciente, la diferencia entre una plantación bien ubicada, con alta mecanización y eficiencia productiva contra una que no. En una plantación media esto puede significar una rentabilidad por Ha sobre los costos operativos anuales de entre 150 y 200% contra -10 y -17% en una plantación que no posee dichas características.

Share on Facebook